令和2年も早いもので残すところあと1カ月半となりました。

毎年この時期になると、従業員を雇用されている場合、年末調整を行わなければなりません。

年末調整は毎年少しずつ改正があり、それによって書式も変更され、みなさま苦労されているのではないかと思います。

そして令和2年より、年末調整に大きな改正がありました。

わかりやすく簡単に説明いたします!

【1】給与所得控除が減額になり、基礎控除額も所得によって変動に変更

【まずは結論から】

給与の年収が850万円以下で、かつ他に収入がない方の場合、最終的な税額には影響はでません。

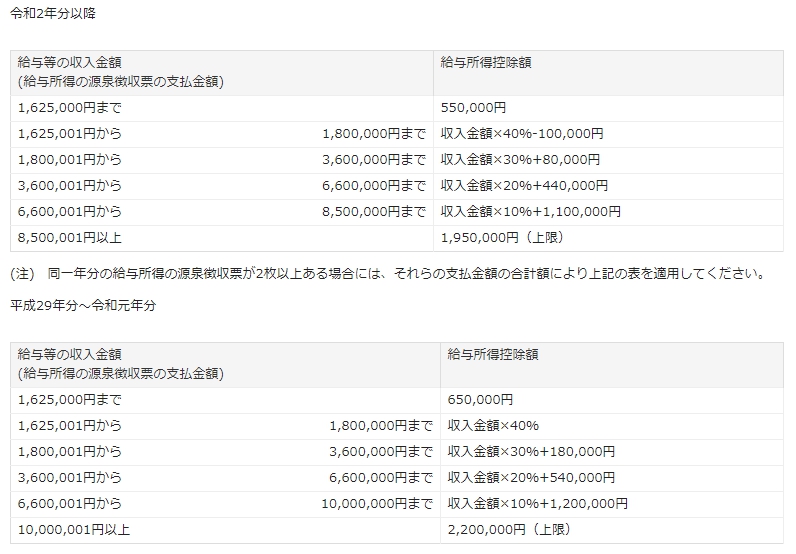

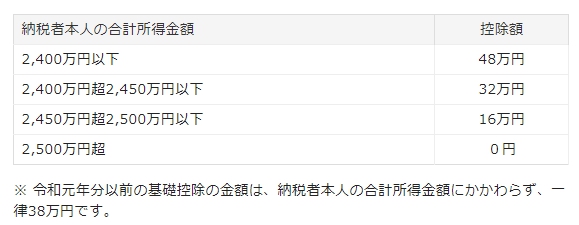

■給与所得控除が令和2年のより以下のように改正されます(減額)

■さらに基礎控除額が令和2年のより以下のように改正されます

(引用:国税庁ホームページより)

年収850万円を超える人については、給与所得控除の上限額引き下げ → 増税

さらに合計所得金額が2,400万円を超える人については、基礎控除も引き下げられる → さらに増額

となります。

最初に記載した通り、給与の年収が850万円以下で、他に収入がない場合、最終的な税額には影響はでません。

【2】所得金額調整控除が新しくできました

【まずは結論から(該当するケースが多いと思われるもの)】

高所得者でも23歳未満のお子様がいれば、最大15万円追加で給与所得控除できる!

上記の給与所得控除額と基礎控除額の改正は、高所得者にとっては増税となってしまいます。

ですが、「所得金額調整控除」というものも新設されました。

給与年収が850万円を超える方で

・本人が特別障害者に該当

・23歳未満の扶養親族がいる

・特別障害者である同一生計配偶者又は扶養親族がいる

上記いずれかに該当すると、所得金額調整控除が適用されます。

<計算式>

所得金額調整控除額=((給与等の収入金額と1,000万円のいずれか少ない額) - 850万円)×10%

つまり最大15万円を給与所得から控除できます。

※老齢厚生年金・老齢基礎年金などの公的年金がある場合の上乗せ控除もありますが割愛します。

【3】寡婦控除の適用要件が見直されました

【まずは結論から】

内縁関係も再婚と同様の取り扱いになったので、事実婚されていると寡婦控除は適用できません!

<そもそも「寡婦控除」って何?>

夫と離婚または死別した後に再婚していない女性(寡婦)が受けられる控除です。※その他条件もあり

今までは「事実婚・内縁関係については再婚と扱われない」となっていましたが、

令和2年から「内縁関係も再婚と同じように取り扱われる」と変更になります。

【4】ひとり親控除の新設

【まずは結論から】

未婚のひとり親(未婚の母/未婚の父)でも控除が受けれるようになりました!

さらに新しく「ひとり親控除」というものも設けられました。

「ひとり親」とは以下の要件を満たす者のことを言います。

・生計を一にする子(扶養親族となる子)がいること

・配偶者(内縁関係を含む)がいないこと

・本人の合計所得金額が500万円以下

つまり、婚姻歴や性別は関係なく、生計が一にする扶養親族となる子供がいる場合は適用されます。

そして「ひとり親」に該当する場合は、ひとり親控除の対象となるため、寡婦控除は適用されません。

【5】住宅ローン控除

消費税10%への増税後に住宅を購入した場合、控除期間が10年から13年に延長されます。

【6】年末調整の申告書の様式も変わります

<令和元年の書類3種>

①扶養控除等申告書

②保険料控除申告書

③配偶者控除等申告書

年末調整に使用する申告書は上記3枚でしたが、以下のように変更されます。

<令和2年の書類3種>

①扶養控除等申告書

②保険料控除申告書

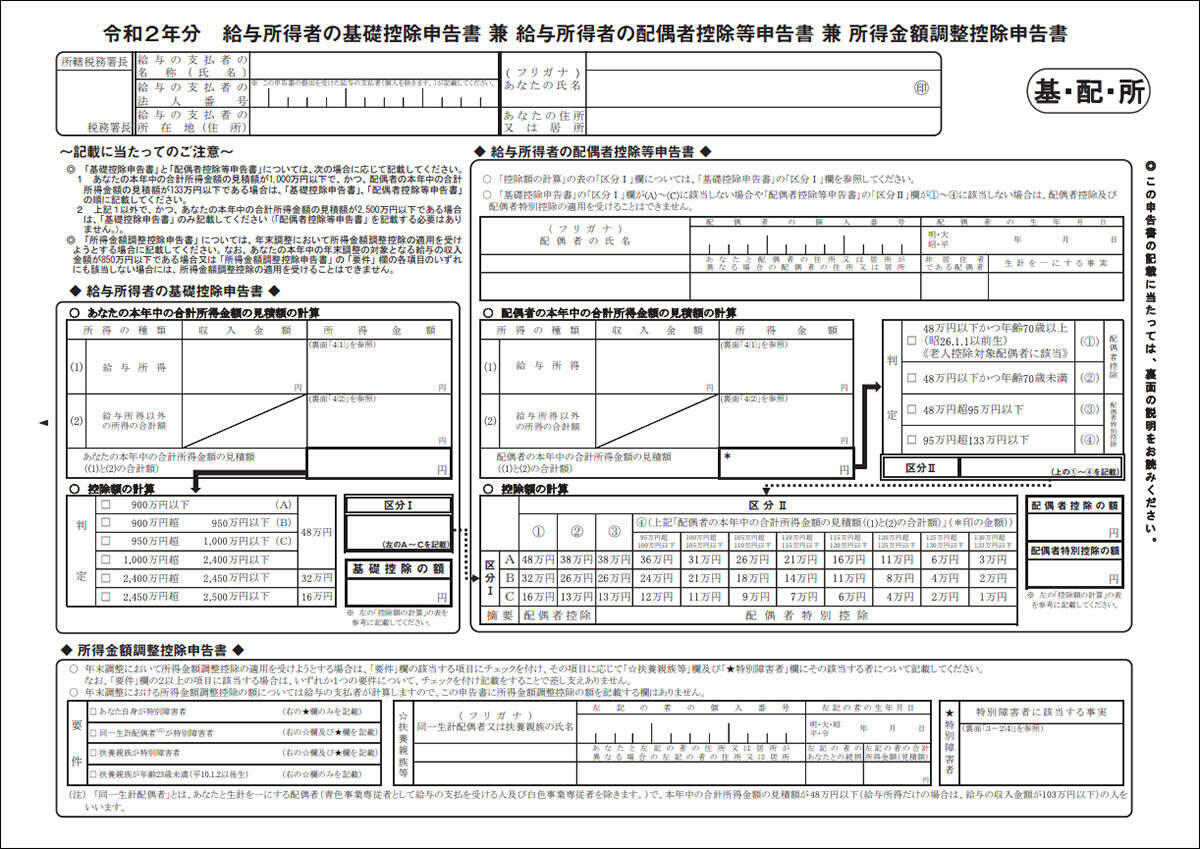

③基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書

ものすごい長い名前になっていますね…(正式名所には「給与所得者の」と書いてますが、そこを省略しても長い)

③の書式はこのようなものになっています。

簡単に説明すると、

・特に何も提出しなくても適用されていた「基礎控除」が、(1)に書いている通り所得によって変動することとなったので、基礎控除申告が追加されました。

・配偶者控除等申告は、以前からもありましたね。

・所得金額調整控除も新設されたので追加です。

ということになります。

代表者様や経理担当者様が年末調整で苦労されるのは、書式の変更部分を理解する事かと思います。

さらに従業員の方々に書類を配布する際、簡単に説明してあげたほうが良いかと思いますので

上記の説明を参考にしつつ、令和2年の新書式と書き方をご確認ください。

【国税庁:令和2年分年末調整のしかた】※動画で説明もあります

https://www.nta.go.jp/publication/pamph/gensen/nencho2020/01.htm

筆者:石山有美