1. 概要

2019年10月から消費税率が10%に引き上げられます。

ただし例外として、飲食料品の販売には軽減税率が適用され、税率は8%に据え置かれます。

飲食店のように店内飲食サービスと弁当等の物販の両方を行う場合には、標準税率10%と軽減税率8%とが併存することとなり、実務上注意すべき点が多くあります。

すでにご準備されている方も多いかと思いますが、改めて飲食店の場合の実務上の注意点を挙げてみました。

2. 軽減税率の対象

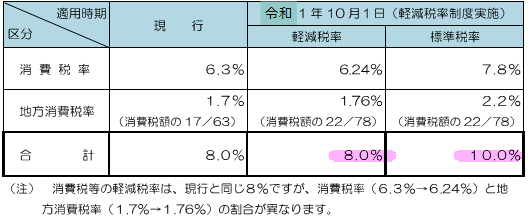

2019年10月から消費税率は以下のようになります。

飲食店業の消費税については基本的には以下の通りです。

(国税庁HPより)

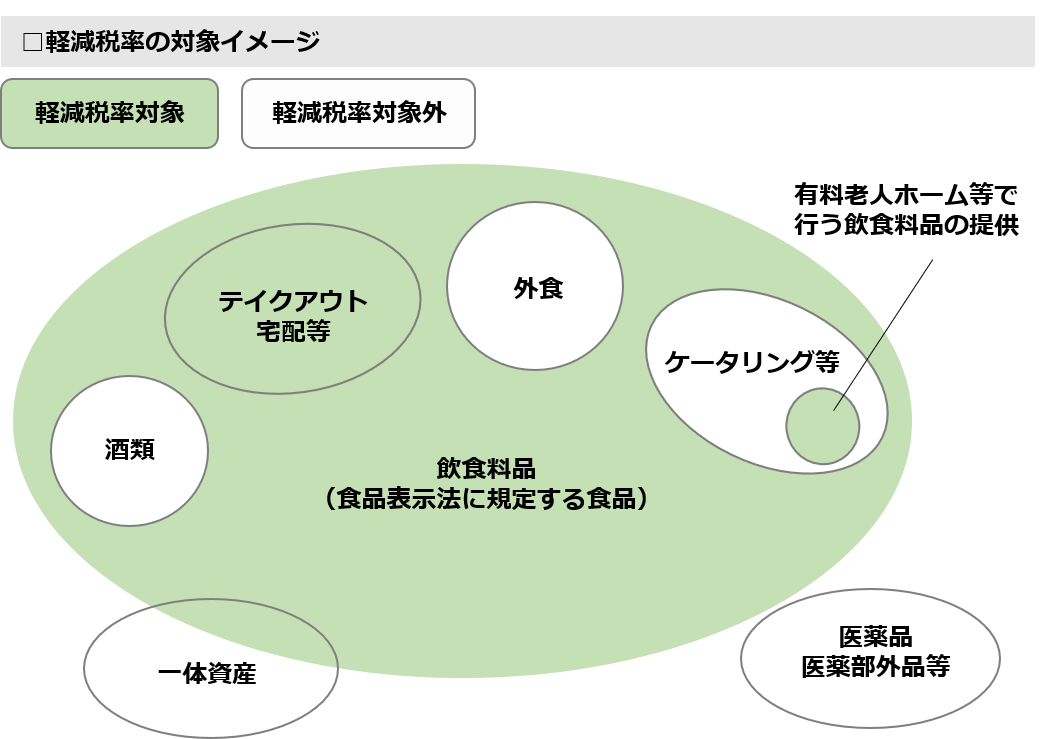

● 飲食店が行う食事の提供・・・軽減税率の対象とはなりません。下図の「外食」に該当します。

● テイクアウト(持ち帰り販売)・・・軽減税率の対象となります。

● ケータリング・・・軽減税率の対象とはなりません。

● 酒類の販売・・・軽減税率の対象とはなりません。

● 一体資産(食品と食品以外のものを一体として販売)・・・軽減税率の対象になる場合とならない場合があります。個別対応が必要。

基本的な考え方は以下の通りです。

① 飲食料品の販売は軽減税率(8%)の対象です。

② 外食は軽減税率は適用されず、標準税率(10%)の対象となります。

③ 一体資産の販売は、ものにより軽減税率の対象になる場合とならない場合があります。

① 飲食料品とは:

● 人の飲用又は食用に供されるものとして取引されるものが軽減税率の対象となります。具体的に言うと、食品表示法に規定する食品のうち酒類を除くものです。

● 軽減税率が適用される取引か否かは、その取引時点において、「食品」として(人の飲用又は食用に供されるものとして)取引されたか否かにより判定します。

② 外食とは:

● 飲食店業等の事業を営む者が行う食事の提供をいいます。

● 「外食」に該当するかどうかは、①場所要件②サービス要件を満たすか否かで判定します。ともに満たす場合に「外食」となります。

① 場所要件:テーブル・椅子・カウンター等の設備がある場所かどうか

② サービス要件:飲食料品を飲食させる役務の提供をおこなっているかどうか

● 上記要件を満たす場合には、たとえ飲食店営業を行う者でなくとも、「外食」に該当し、その取引に関しては標準税率を適用する必要があります(たとえばコンビニのイートインスペース)。

③ 一体資産とは:

● 一体資産とは、おもちゃ付きのお菓子や、コーヒーカップとコーヒー豆の一体販売のように、①食品と食品以外のものがあらかじめ1セットととなり、かつ②セット価格のみが提示されているものです。

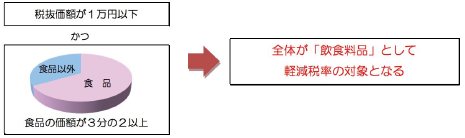

● 一体資産の販売については以下のように考えます。

● 一体資産の販売は原則的には軽減税率の対象外。つまり10%。

● ただしセット価格(税抜き)が1万円以下のものは、食品に係る価額の割合が全体の2/3以上の場合には軽減税率対象。

(国税庁HPより)

なお、食品の割合はそれぞれの原価を用いるなど、合理的な方法で算定すればよいこととなっています。

3. 実務上の対応

軽減税率制度の実施に伴い、消費税等の税率は8%と10%の2種類となります。軽減税率の対象取引を行う飲食店は以下の対応が必要となります。

① 店内の価格表示方法

② 区分記載請求書の発行

③ 帳簿上の区分経理

① 店内の価格表示方法について

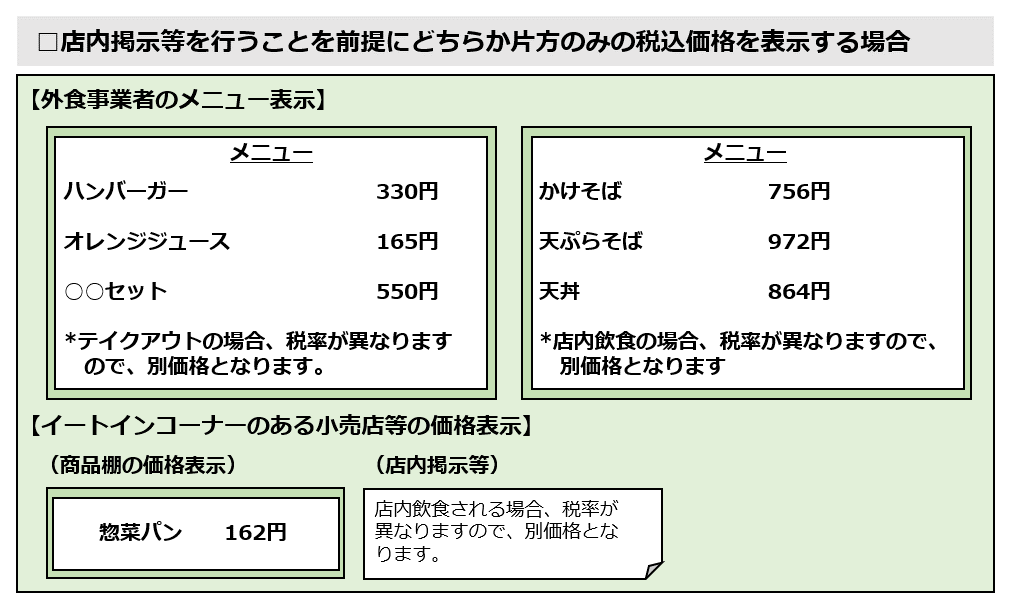

値札等の価格表示は、税込価格が原則ですが、コンビニ等でイートインコーナーがある場合には、飲食料品のテイクアウト(持ち帰り)時の軽減税率による価格表示と、店内飲食における標準税率による価格表示を併記する必要があります。実務面では税務調査時に問題が起きる可能性がありますので、価格表示を明確にすると共に、商品引き渡し時の対応で対処すべきです。

また、テイクアウト(持ち帰り)が大部分の事業者であれば、軽減税率の価格表示のみでも結構ですが、その場合には店内飲食の場合は価格が異なる旨の店内掲示が必要になります。逆に、店内飲食が大部分のケースも、同様の店内掲示が必要になります。

(消費税率引上げ・軽減税率・インボイス 業種別対応ハンドブックより転載)

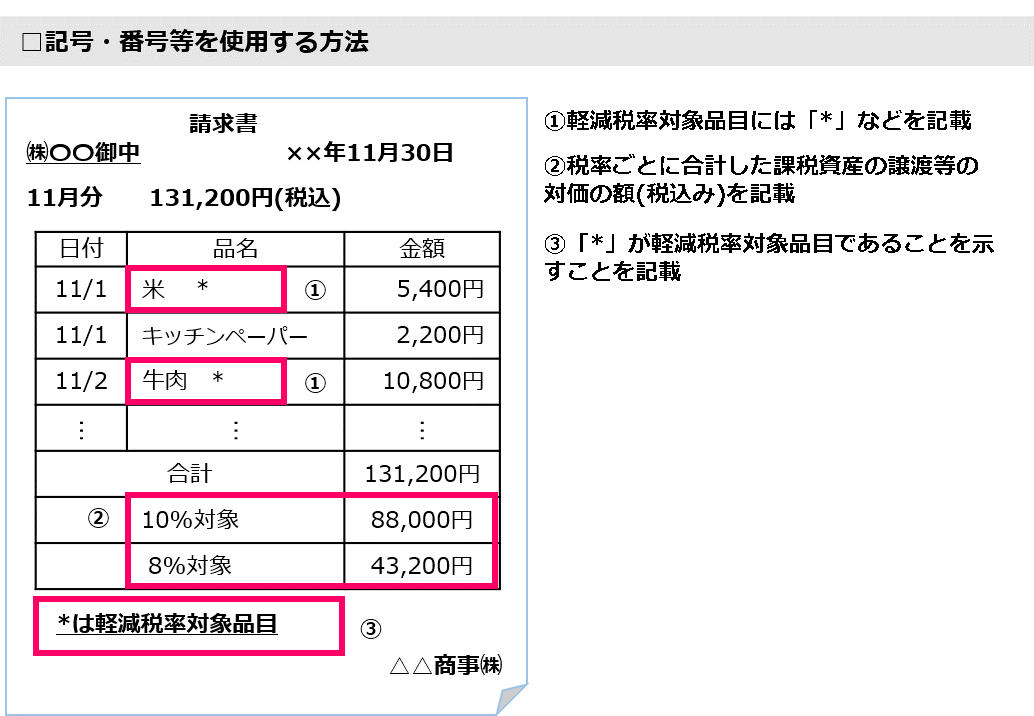

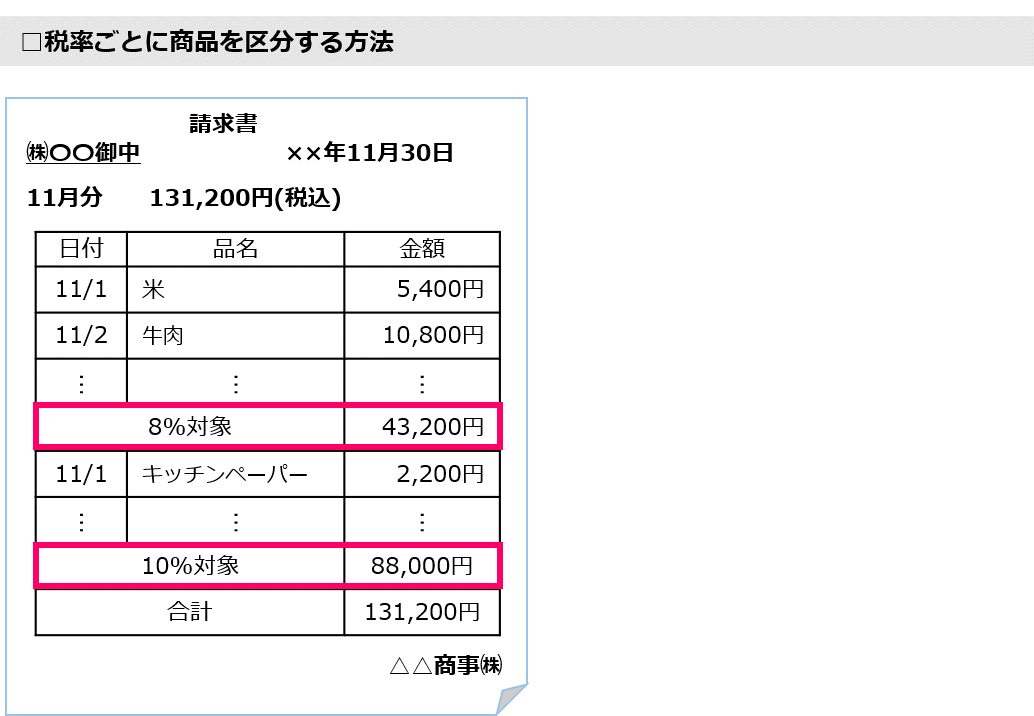

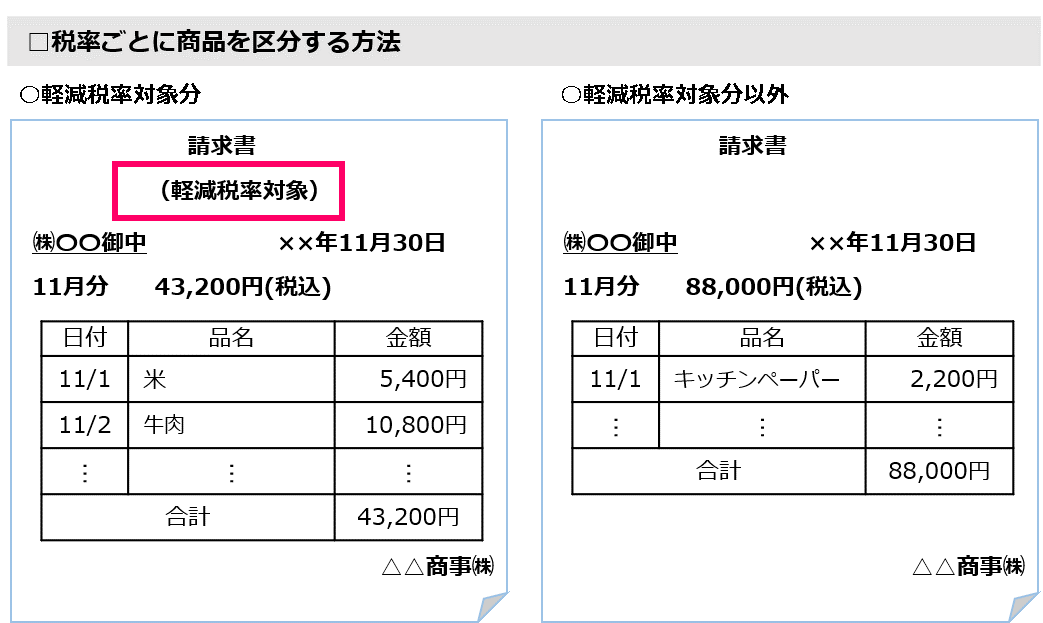

② 区分記載請求書の発行について

全て軽減税率対象品であれば、その旨の記載だけで良いのですが、軽減税率と標準税率の両方の商品がある場合は、図のように税率ごとの合計請求額(税込)の記載が必要になります。

標準税率対象商品のみ扱っている事業者は、これまで通りの様式で消費税率を10%にすれば良いことになります。

なお消費税の免税事業者であっても、販売先から区分記載請求書等の交付を求められる場合がありますので、対応が必要です。

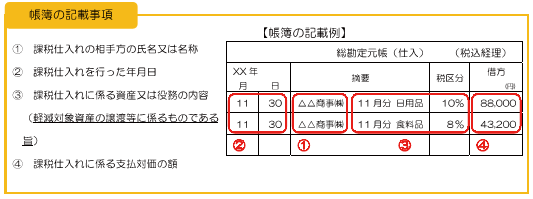

③ 帳簿上の区分経理について

複数税率の導入に伴い、帳簿上は軽減税率の対象取引であることを記載することが求められます。正確な消費税額の申告・納付のために必要な処置です。

(国税庁HPより)

4. 補助金

中小企業・小規模事業者等の方がこれらに対応するためには、レジの入れ替えやシステムの改修が必要となる場合があります。

事業への影響を緩和するために、軽減税率対策補助金という制度が用意されております。

補助金制度の詳細は以下をご確認ください。

http://kzt-hojo.jp/

5. 最後に

10月1日から消費税率が8%から10%に引き上げられるのと同時に、軽減税率制度が実施されます。軽減税率の対象取引は飲食料品の販売等の一定の取引に限定されているものの、多くの飲食店業では複数税率への対応が必要となってきます。また、規模の小さな免税事業者であっても対応が求められる場合があります。

FUJITA税理士法人では飲食店様の消費税対応を支援いたします。サポートが必要な方はご連絡ください。