飲食店において、テナントの内部造作や厨房機器など10万円以上の資産は、原則減価償却資産として扱われ、取得した時に全額経費とならず、それぞれ定められた法定耐用年数に応じて各年分の経費として配分されることとなります。

しかし、所得税法および法人税法において下記の特例が認められています。

■個人事業の場合

一定の要件を満たす青色申告者が、取得した取得価額10万円以上30万円未満の減価償却資産については、一定の要件の下でその取得価額の合計額のうち300万円に達するまでの取得価額の合計額をその業務の用に供した年分の必要経費に算入することができます。

(国税庁HP https://www.nta.go.jp/m/taxanswer/2100.htm)

■法人の場合

中小企業者等の少額減価償却資産の取得価額の損金算入の特例

中小企業者等が、取得価額が30万円未満である減価償却資産を取得などして事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を損金の額に算入することができます。

(国税庁HP https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5408.htm)

こちらも取得価額の合計額が300万円に達するまでが限度となります。

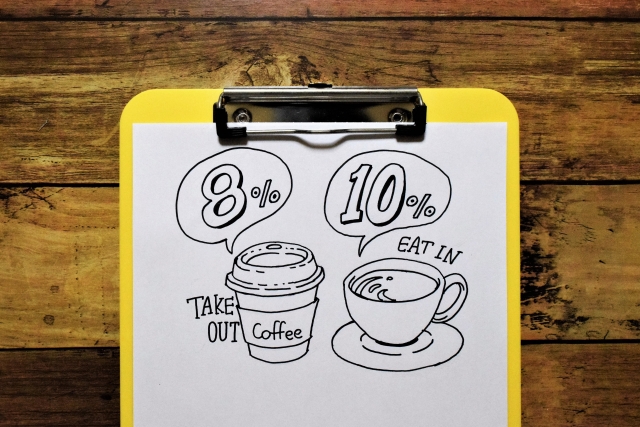

また、上記の取得価額に消費税を含むかどうかは消費税の経理方式によることになります。

・税込方式を採用している場合 税込価額

・税抜方式を採用している場合 税抜価額

・免税事業者の場合 税込価額

これらを活用することによって即時経費とすることが可能ですので、該当する個人事業および法人は節税に利用してみてはいかがでしょうか。